TGA: Inflation und Zinstreiber

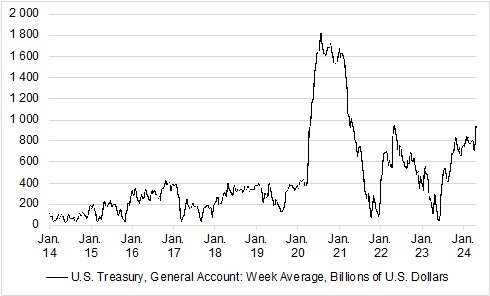

Wie schon eingehend erläutert, kann das TGA-Konto als das Giro- bzw. Tagesgeldkonto des amerikanischen Staates bei der US-Notenbank (Fed) verstanden werden. Hierhin fließen alle Überschüsse aus Steuern und anderen Einnahmen. Das TGA-Konto kann als Verbindlichkeit der Fed gegenüber dem amerikanischen Staat verstanden werden. Da der US-Staat wie alle anderen Haushalte „haushaltet“, schwankt dieses normalerweise zwischen 200 and 400 Milliarden US-Dollar (Vgl. Abbildung 1).

Im Zuge der Coronakrise sind die Einlagen auf dem TGA-Konto jedoch stark angestiegen, um danach wieder direkt zu fallen. Dies ist auf die finanziellen Zuwendungen (z.B. zu Engl. Covid-19 Economic Relief) zurückzuführen, die an amerikanische Bürger und Unternehmen geflossen ist, um die wirtschaftlichen Folgen der Pandemie abzufedern. Mitte 2023 sind die Reserven dann nahezu auf null gefallen, da der US-Kongress sich nicht direkt auf eine Anhebung der Schuldenobergrenze einigen konnte. Der Staat ist also nur knapp einer Pleite entkommen. Nach der Einigung im US-Kongress konnte sich der Staat schrittweise über die Ausgabe neuer Schulden und Steuereinnahmen einen Puffer aufbauen. Allein in dem Monat April („Steuersaison“) fließen Mittel im Wert von 70 Milliarden US-Dollar auf das TGA-Konto. Inzwischen belaufen sich der Wert des TGA-Kontos auf 941 Milliarden US-Dollar und könnte schon bald die Billionen-Marke überschreiten. Doch was passiert mit all dem Geld?

Ein Großteil des Geldes sollte in den nächsten Monaten wieder abfließen, da die Aussetzung der Schuldenobergrenze nur bis zum 1. Januar 2025 gilt. Der US-Staat wird also im Verlauf der nächsten Monate weniger Spielraum haben über die Aufnahme von Schulden den Haushalt zu finanzieren, sondern muss aus Mitteln des TGA-Kontos zurückgreifen. Injiziert der US-Staat das Geld im großen Stil in die Realwirtschaft, könnte diese den Kampf gegen die Inflation unnötig in die Länge ziehen und die Wirtschaft weiter unnötig antreiben, denn das Geld erhöht das Nettovermögen der Haushalte, was wiederum die Einlagen bei den Banken anhebt. Das gibt den Banken mehr Spielraum Kredite zu vergeben, was die Investitions- und Konsumtätigkeit der Unternehmen und Haushalte noch weiter antreibt.

Die US-Wirtschaft wird somit vom Staat zu stark stimuliert, obwohl diese eigentlich in der Hochzinsphase abkühlen sollte. Damit läuft die USA Gefahr eine breit diskutierte Zinssenkung in eine mögliche Zinserhöhung umzuwandeln. Erste Stimmen von Marktteilnehmern tendieren in diese Richtung. Seit Juni 2023 stagniert die Inflation um die Dreiprozentgrenze, trotz eines Leitzinskorridors zwischen 5,25 und 5,5 Prozent. Die Staatsverschuldungsquote der USA liegt bei über 129 Prozent. Vor der Corona-Krise waren es noch um die 100 Prozent. Während in Deutschland über die Austeritätspolitik der Regierung geklagt wird, pumpt die USA weiterhin inflationstreibend Geld in die Wirtschaft. Die Inflation spielt eine Nebenrolle für Politiker, solange die Wirtschaft läuft und die Arbeitslosenquote niedrig ist. So gewinnt man mit größerer Wahrscheinlichkeit Wahlen, wie heuer sich euer am 7. November zeigen wird.

Im zweiten Halbjahr reduzieren sich üblicherweise solche speziellen staatlichen Maßnahmen, sodass sich mit Ende 2024 die Wirtschaft abschwächen wird und damit einhergehend auch diese verlängerte letzte und schwierigste Meile in der Inflationsbekämpfung bezwungen wird.

Aktuelle Zinssätze:

Euribor-Rates

Swapsätze

10j. Staatsanleihen Euro versus 3-Monats-Euribor