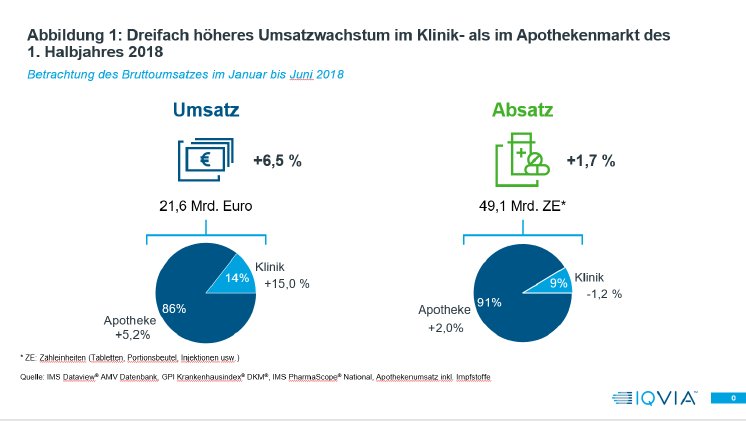

Nahezu dreifach höheres Umsatzwachstum im Klinik- als im Apothekenmarkt

Im 1. Halbjahr 2018 steigt der Umsatz im Pharmagesamtmarkt um 6,5 % auf 21, 6 Mrd. Euro auf Basis von Abgabepreisen der pharmazeutischen Unternehmer im Apothekensegment und berechneten Preisen[1] im Kliniksektor. Dabei erhöht sich der Umsatz im stationären Sektor gegenüber dem 1. Halbjahr 2017 um 15 %, im Bereich der Offizinapotheken um gut 5 %. Die Menge nach Zähleinheiten (einzelne Tabletten, Portionsbeutel, Injektionen usw.) wächst insgesamt um knapp 2 %, was auf die Abgaben im Apothekenmarkt zurückgeht, da der Absatz im Krankenhaus leicht rückläufig ist (Abb. 1 zum Herunterladen). Aufschluss über die Hintergründe dieser Entwicklung gibt die Betrachtung einzelner Arzneigruppen.

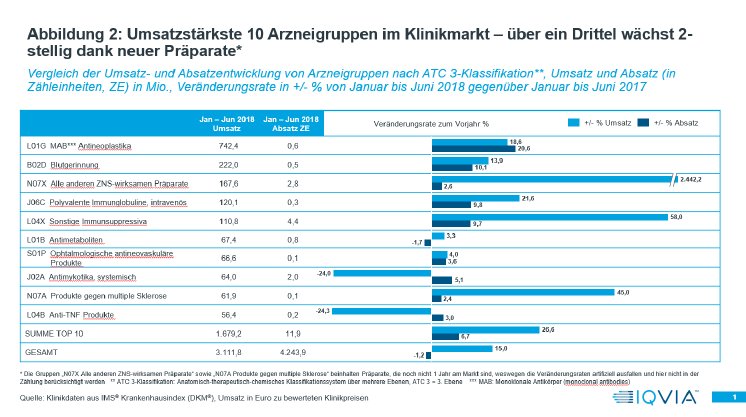

Gleichläufiger Trend in Klinik und Praxis bei der Krebstherapie

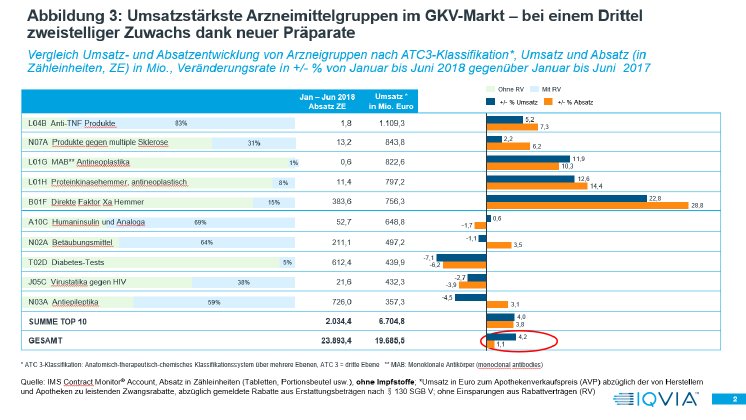

Die Marktentwicklung einzelner Arzneigruppen zeigt im Vergleich des stationären mit dem auf die gesetzliche Krankenversicherung (GKV) eingeschränkten ambulanten Behandlungsbereich vor allem bei der Krebstherapie gleichläufige Trends in Klinik und Praxis: MAB Antineoplastika (monoclonal antibody: monoklonaler Antikörper) zur Krebsimmuntherapie bilden in beiden Segmenten die umsatzstärkste Kategorie bei Krebsmitteln und wachsen nach Wert (+19 % / +12 %) wie Menge (+21 % / +10 %) zweistellig (Abb. 2 und 3 zum Herunterladen). Hier spielen Übertragungseffekte eine Rolle, indem in der Klinik begonnene Behandlungen ambulant weitergeführt werden.

Eine weitere nennenswerte Entwicklung in der Klinik ist der Zuwachs bei sog. ZNS-wirksamen Präparaten (zentrales Nervensystem), der wesentlich durch ein Präparat bedingt ist, durch das erstmals die Behandlung der seltenen Erbkrankheit spinale Muskelatrophie (SMA) ermöglicht wird. Da dieses Medikament erst im Juli 2017 eingeführt wurde, ist die Steigerung der Kategorie, bezogen auf das 1. Halbjahr 2018, artifiziell. Ferner verzeichnen weitere Gruppen einen zweistelligen Umsatzzuwachs: polyvalente Immunglobuline zur Infektabwehr bei Patienten mit angeborenem Immundefekt oder mit durch Krebserkrankungen/HIV erworbenem Immundefekt, Immunsuppressiva, die zur Behandlung von schweren Autoimmunerkrankungen und zur Unterdrückung der Immunreaktion begleitend zu Transplantationen eingesetzt werden und Mittel zur Blutgerinnung. Bei Präparaten gegen multiple Sklerose ist die Steigerungsrate ebenfalls artifiziell, da sie wesentlich mit einer Neueinführung von Februar dieses Jahres zusammenhängt.

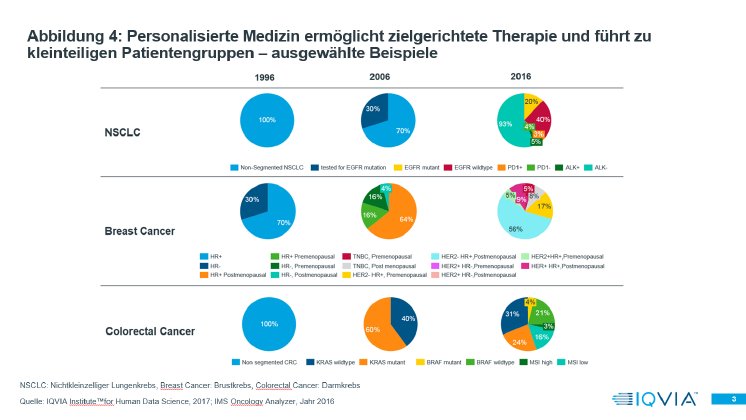

Das Wachstum in Höhe von rund 4 % im GKV-Markt des 1. Halbjahres 2018 geht auf wenige Arzneigruppen zurück. Aus vier Kategorien resultiert über die Hälfte der Mehrkosten von insgesamt 788 Mio. Euro[2]. Davon entfällt knapp ein Fünftel auf direkte Faktor Xa-Hemmer, die gegenüber traditionellen Blutgerinnungshemmern bestimmte Vorteile aufweisen. Auf zwei Arten von Antineoplastika sowie Proteinkinaseinhibitoren – alle drei Krebstherapien – entfällt zusammen über ein Drittel des Wachstumsbeitrages. Das unterstreicht die Bedeutung der personalisierten Medizin, die zielgerichtete Therapien ermöglicht und in der Onkologie in den letzten 10 Jahren erheblich gewachsen ist. Heutzutage gibt es je nach Erkrankungsart bzw. Diagnose ein differenziertes Therapiespektrum, wie drei ausgewählte Beispiele verdeutlichen (Abb. 4 zum Herunterladen). Damit einher gehen kleinteilige Patientengruppen, auf die sich die hohen Entwicklungskosten für die inzwischen zumeist biopharmazeutischen Präparate verteilen, was zu vergleichsweise hohen Therapiekosten führt, um die Investitionen zu refinanzieren.

Neben den genannten Zuwächsen zeigen sich im GKV-Markt bei der Hälfte der führenden Gruppen jedoch auch Rückgänge. Diese lassen sich u.a. auf mehr Generika bei gleichzeitigem Wechsel zu anderen Substanzen, Kombinationspräparaten und Packungsgrößen zurückführen. Bei Diabetes-Tests erklärt sich der Rückgang durch die zunehmende Etablierung von Blutzucker-Scannern, die den Gebrauch von Teststreifen bzw. Stechgeräten ablösen.

Etablierung neuer Präparate für Ausgabenwachstum maßgeblich

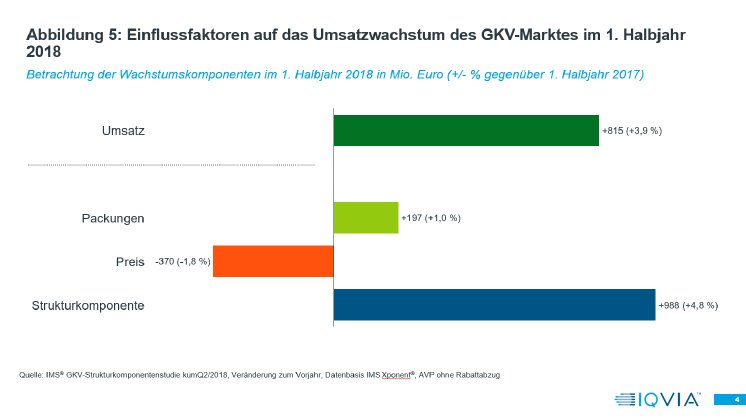

IQVIA untersucht Ursachen des Umsatzwachstums auch in einer speziell dafür angelegten sog. IMS-GKV-Strukturkomponentenstudie. Veränderungen bei Therapien, Preisen und Mengen werden dort zueinander in Beziehung gesetzt und ihre Auswirkungen berechnet. Für das 1. Halbjahr 2018 ergibt sich danach ein maßgeblicher Einfluss der sog. Strukturkomponente (Abb. 5 zum Herunterladen). Das bedeutet: „Therapieverschiebungen ergeben sich vor allem aus der Etablierung neuer Präparate. Diese werden dann zunehmend in größeren Packungen verordnet, so dass der Umsatz entsprechend stärker steigt als die Menge. Gleichzeitig sind jedoch auch rückläufige Preise bei AMNOG-Produkten mit Erstattungsbetrag zu berücksichtigen. Ferner tragen Patentabläufe z.B. von Biopharmazeutika mit nachfolgend günstigeren Biosimilars zur Entlastung der GKV bei. In der Gesamtbetrachtung der verschiedenen Einflussfaktoren erweist sich damit aktuell die Strukturkomponente zwar als maßgeblich. Im Vergleich der letzten Jahre fällt sie jedoch nicht besonders hoch aus“, erläutert Dagmar Wald-Eßer, Associate Director im Bereich Gesundheitspolitik bei IQVIA. Arzneigruppen, in denen die Strukturkomponente besonders zu Buche schlage, seien etwa Dermatologika mit neuen Produkten z.B. zur Behandlung von Psoriasis oder Antineoplasten und Immunmodulatoren für die Krebstherapie.

Dass AMNOG-Produkten mit Erstattungsbetrag inzwischen ein erhebliches Gewicht am Markt zukommt, zeigen auch weitere IQVIA-Analysen, wonach auf diese im 1. Halbjahr 2018 ein Umsatzanteil von 19 % im gesamten GKV-Markt und von 40 % bei Einschränkung auf das patentgeschützte Segment entfällt.

Diskussion neuer Finanzierungsmodelle

Setzt sich die Versorgung mit innovativen Präparaten in Zukunft fort, wovon in Anbetracht der gut gefüllten Entwicklungs-Pipelines auszugehen ist, wird das Thema der Finanzierung von Therapien auch weiterhin auf der Agenda der Stakeholder bleiben. Insbesondere, wenn weitere Spezialtherapeutika für kleine Patientengruppen zur Verfügung stehen. Zwar werden sich auch weiterhin Einsparungen durch das Auslaufen von Patenten, unter anderem bei Biopharmazeutika, ergeben. Jedoch sind die Preisabschläge bei diesen Nachbauten aufgrund des aufwändigen Herstellungsprozesses im Vergleich mit Generika deutlich geringer. Zudem ermöglicht die Verfügbarkeit von Biosimilars in manchen Krankheitsgebieten deren breiteren Einsatz, so dass die Therapien mehr Patienten zugutekommen können. Zwar ist der Anteil von Biosimilars am gesamten GKV-Markt mit zurzeit 2 % und am biopharmazeutischen Segment mit 7 % noch vergleichsweise gering. Schränkt man die Betrachtung jedoch auf das Biologikasegment ein, in dem es Originale mit Biosimilar-Konkurrenz gibt, machen die Nachbauten bereits 32 % aus.

Neben Rabattverträgen wurden in den letzten Jahren die größten Einsparungen zunehmend über Erstattungsbeträge bei AMNOG-Produkten generiert. Im 1. Halbjahr 2018 belaufen sich diese bereits auf gut 1 Milliarde Euro, gefolgt von über 600 Mio. Euro durch Hersteller-Zwangsabschläge nach § 130a SGB V, knapp 150 Mio. Euro durch Zusatzabschläge infolge des Preismoratoriums und knapp 70 Mio. Euro durch den „Generika-Rabatt“. Da die „großen“ Substanzen bei letzteren bereits überwiegend rabattvertragsgeregelt sind, werden weitere Einsparsteigerungen hier kaum möglich sein.

Neben der Finanzierung von Arzneimitteltherapien steht das Gesundheitswesen vor weiteren zukünftigen Herausforderungen. So sieht die aktuelle gesundheitspolitische Agenda z.B. Verbesserungen im Bereich der Pflege, aber auch die Festlegung von Personaluntergrenzen im Krankenhaus vor. Beide sowie weitere Maßnahmen werden vermehrte Finanzmittel erfordern. Vor diesem Hintergrund werden zukünftig neue Finanzierungsmodelle gefragt sein, die ein Ausbalancieren von Versorgungssicherheit und den Zugang zu neuen Therapien ermöglichen.

[1] Die Auswertungen zum Klinikmarkt zeigen den Verbrauch von Arzneimitteln in deutschen Krankenhäusern. Der Absatz wird auf Basis von Zähleinheiten (=ZE; Tabletten, Kapseln, Portionsbeutel, Injektionen etc.) erfasst. Die Berechnung des Umsatzes erfolgt mithilfe eines bewerteten Preises pro Zähleinheit.

Dadurch sind Rabatte, die die pharmazeutischen Hersteller den versorgenden Klinikapotheken gewähren, mitberücksichtigt.

[2] Daten hier nicht in Abbildung ausgewiesen