Deutscher Pharmagesamtmarkt: Wachstum im mittleren einstelligen Bereich

Nach einer Prognose von IQVIA wird der Weltpharmamarkt bis 2021 zwischen 3 und 6 % wachsen[1] und ein Umsatzvolumen von 1,4 Mrd. US Dollar im Jahr 2021 erreichen. Ein überdurchschnittliches Wachstum zwischen 6 und 9 % wird vor allem aus den „pharmerging“ Ländern Indien und Türkei erwartet. Für Deutschland bewegt sich die Prognose zwischen 2 und 5 %, wobei das Wachstum wie schon in den letzten Jahren weiterhin hauptsächlich aus Spezialtherapeutika resultieren wird wie z.B. Medikamenten zur Behandlung von Krebs- oder Autoimmunerkrankungen.

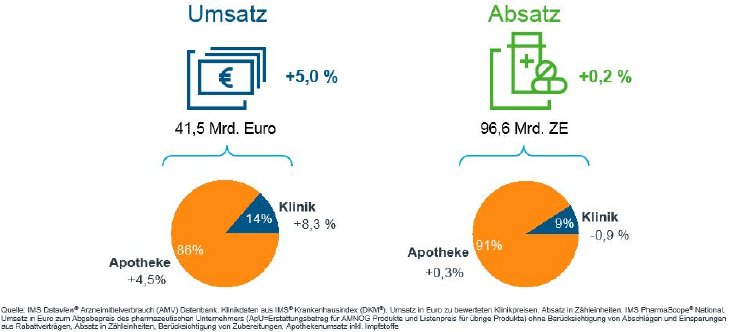

2017 stieg der Umsatz im gesamten deutschen Pharmamarkt um 5 % auf 41,5 Mrd. Euro (Basis: Herstellerabgabepreise ohne jegliche Abzüge im Apotheken-, berechnete Preise im Kliniksegment), während die Menge nach Zähleinheiten (Tabletten, Kapseln, Portionsbeutel, Injektionen usw.) bei 96,6 Mrd. stagnierte (+0,2 %). In getrennter Betrachtung der Segmente erhöht sich das Volumen nach Wert im stationären Sektor um rund 8 %, im niedergelassenen Bereich um knapp 5 % (Abb. 1 zum Herunterladen).

Der Unterschied erklärt sich u.a. aus der Art der behandelten Erkrankungen. Im Klinikmarkt liegen einige Schwerpunkte des Arzneimitteleinsatzes auf der Krebs- bzw. Krebsimmuntherapie, der Behandlung von Immundefekten oder der altersbedingten Makuladegeneration. Auch die Therapie seltener Erkrankungen hat hier ihren Platz. So ermöglicht bspw. ein im Juli 2017 eingeführtes Präparat erstmals die Behandlung der seltenen Erbkrankheit spinale Muskelatrophie (SMA). Im Apothekenmarkt ist das Behandlungsspektrum naturgemäß breiter gefächert. Neben der Krebstherapie, die hier dank ambulanter Behandlungsmöglichkeiten ebenfalls eine wichtige Rolle spielt, sind dies auch Gerinnungshemmer wie direkte Faktor Xa Inhibitoren zur Prophylaxe von Schlaganfällen, Thromboembolien und Lungenembolien oder auch TNF-Hemmer für die Therapie entzündlicher Erkrankungen wie bestimmte Arthritiden oder Darmerkrankungen. Weiter rückläufig sind die Ausgaben für Hepatitis C-Therapeutika, da immer mehr Patienten geheilt werden.

GKV-Markt 2017: Moderate Ausgabensteigerung, Therapieetablierung neuer Präparate

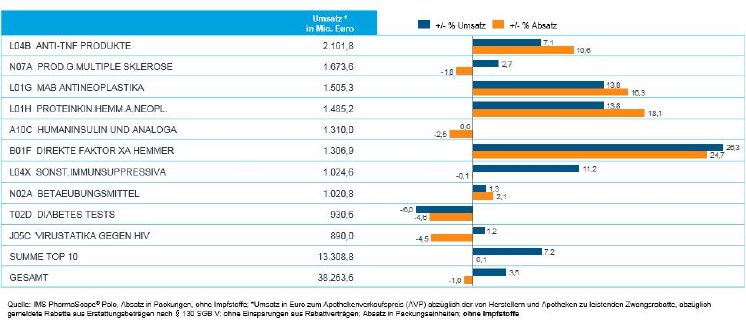

Geht es um die Arzneimittelversorgung der deutschen Bevölkerung, so stehen in der Regel die Ausgaben zu Lasten der Gesetzlichen Krankenversicherung im Fokus. Im Jahr 2017 erhöhten sich diese für Medikamente (ohne Impfstoffe) und Testdiagnostika um 3,5 % (Basis: Apothekenverkaufspreise abzüglich Zwangsrabatten und Erstattungsbeträgen nach § 130 SGB V). Das entspricht Mehrausgaben von 1,3 Mrd. Euro gegenüber Vorjahr. Da die Einsparungen aus Rabattverträgen in diesen Zahlen noch nicht berücksichtigt sind, dürfte das in der für 2017 getroffenen Rahmenvereinbarung angestrebte Ziel von maximal +3,3 % erreicht werden.

Bei vier der führenden zehn Arzneimittelgruppen ist sowohl eine Ausgaben- wie Mengensteigerung zu verzeichnen (Abb. 2 zum Herunterladen). Dabei handelt es sich um Kategorien mit primär neueren, patentgeschützten Medikamenten, die zusehends eine Therapieetablierung erreichen. Insgesamt speisen sich die Wachstumsimpulse aus relativ wenigen, überwiegend patentgeschützten Kategorien. Über die Hälfte des Wachstums resultiert allein aus drei Gruppen[2].

Regional differieren die Ausgabenzuwächse pro Versichertem in einer Spannbreite von gut drei Prozentpunkten. Dabei ergeben sich die größten Zuwächse in den Gebieten der Kassenärztlichen Vereinigungen Baden-Württemberg (+4,0 %) und Hamburg (+3,7 %), die niedrigsten in Bayern und Thüringen (jeweils +0,7 %). Die Unterschiede dürften sich u.a. aus der Verordnungssteuerung der Kassenärztlichen Vereinigungen erklären.

Einsparungen aus Hersteller-Zwangsabschlägen und Rabattverträgen wohl bei über 7 Milliarden

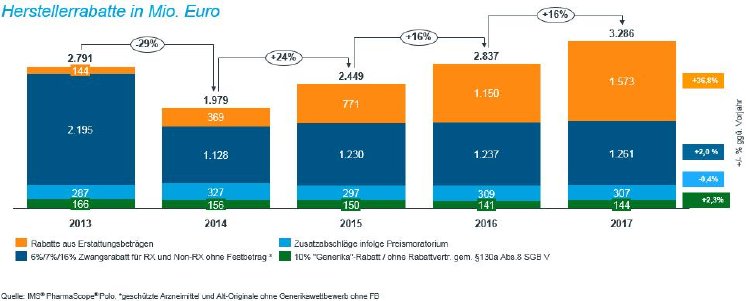

Die Einsparungen aus Hersteller-Zwangsabschlägen, Rabatten aus Erstattungsbeträgen und Rabattverträgen dürften sich für 2017 hoch gerechnet[3] auf etwa 7,2 Mrd. Euro belaufen und damit einen neuen Höchststand erreichen. Knapp 3,3 Milliarden Euro entfallen auf Zwangsabschläge. Von diesen macht das aus AMNOG-Rabatten resultierende Einsparvolumen mit knapp 1,6 Mrd. Euro fast die Hälfte aus. Bis Dezember 2017 wurden für 148 Arzneimittel Erstattungsbeträge festgesetzt. Auf diese Präparate entfällt im Jahr 2017 ein Marktanteil von 16 % des GKV-Umsatzes[4]. Im Zuge von immer mehr neuen Präparaten im Markt steigt das Volumen der durch die ausgehandelten Erstattungsbeträge erzielten Einsparungen kontinuierlich an und vereint in 2017 erstmals nach der Art der Zwangsabschläge den größten Anteil auf sich (Abb. 3 zum Herunterladen).

Eindrücklich demonstriert dies das Beispiel der Arzneimittel zur Behandlung seltener Erkrankungen. Ihr Umsatzvolumen stieg in 2017 um 25 % auf 1,2 Mrd. Euro (Basis: Apothekenverkaufspreise abzüglich Zwangsabschlägen von Herstellern und Apotheken). Das entspricht einem Anteil am GKV-Markt von 3,1 %. Über die Hälfte der Ausgaben für „orphan drugs“ entfielen auf Krebstherapeutika. Die Erstattungsbeträge für sämtliche Präparate zur Behandlung seltener Erkrankungen belaufen sich auf rund 699 Mio. Euro.

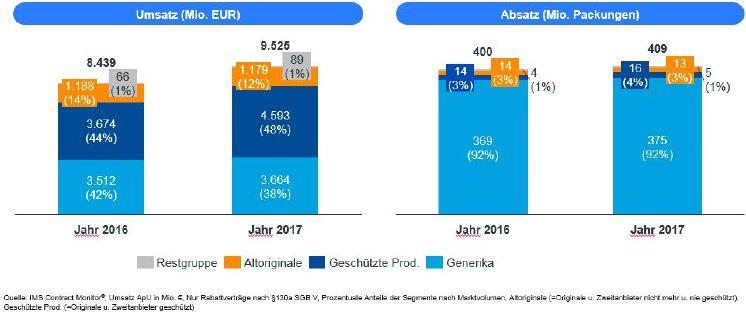

Einsparungen aus Rabattverträgen nach § 130 SGB V werden hoch gerechnet bei ca. 3,9 Mrd. Euro liegen. Dazu passt, dass bei Medikamenten unter Rabattvertrag der Umsatzanteil patentgeschützter Präparate gegenüber Vorjahr um vier Prozentpunkte gestiegen ist (Abb. 4 zum Herunterladen). In diesem Zusammenhang interessant: Mehr als 90 % der Packungen im Rabattvertragsmarkt unterliegen auch einem Festbetrag. Und: Bei knapp 9 % des Umsatzes mit Rabattmedikamenten handelt es sich um AMNOG-Präparate. Diese Möglichkeit eröffnet §130c des SGB V, der Krankenkassen oder ihren Verbänden gestattet, mit Pharmaunternehmen gesonderte Vereinbarungen über die Versorgung ihrer Versicherten mit Arzneimitteln zu treffen.

Wachstumsfeld Versandhandel

Der Versandhandel mit Arzneimitteln blieb auch 2017 ein Wachstumsfeld. Insgesamt stieg der Umsatz um gut 8 % auf knapp 2,2 Mrd. Euro ( Apothekenverkaufspreise ohne Abzug jeglicher Rabatte). Der Löwenanteil des elektronischen/telefonischen Bestellgeschäftes liegt im Segment der OTC-Präparate (OTC: over the counter), auf die fast vier Fünftel des Umsatzes und über 90 % der abgegebenen Menge nach Packungen entfallen. Der Umsatz mit rezeptfreien Produkten stieg um knapp 10 %, mit verschreibungspflichtigen Präparaten um 4 %. Allerdings entfällt auf Rx-Medikamente mit knapp 480 Mio. Euro absolut gesehen ein vergleichsweise geringer Umsatz. Der Marktanteil von Rx-Arzneimitteln über den Versand bleibt sowohl nach Wert wie nach Menge bei rund 1 %, d.h. rezeptpflichtige Medikamente werden zu 99 % in den Vor-Ort-Apotheken umgesetzt.

1 CAGR von 2016 bis 2021

2 Arzneimittelgruppen mit größtem Wachstumsbeitrag im GKV-Markt 2017: Direkte Faktor Xa Hemmer (21 %), MAB (monoclonal antibodies = monoklonale Antikörper) Antineoplastika (18 %), Proteinkinasehemmer Antineoplastika (16 %)

3 Hochrechnung des Einsparvolumens durch Rabattverträge auf Basis des Dreivierteljahrs 2017 (2.921 Mio. Euro)

4 Zum Apothekenverkaufspreis (AVP) abzgl. Zwangsabschlägen von Herstellern und Apotheken