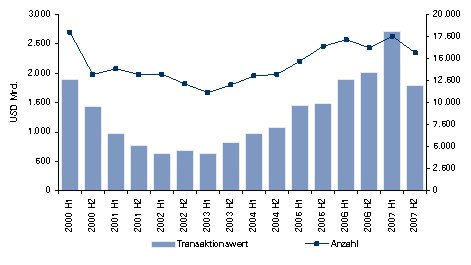

Dennoch ist das Jahr 2007 insgesamt ein Boomjahr, was das Transaktionsvolumen angeht. Mit einem Anstieg um 15 Prozent auf 4.506 Mrd. USD wurde sogar der Rekord 2006 nochmals übertroffen – trotz des Einbruchs in der zweiten Jahreshälfte. Die Anzahl der Transaktionen war in 2007 aber leicht rückläufig (-0,5 Prozent oder 33.189 Transaktionen). Das ist das Ergebnis einer Analyse des Bereichs Corporate Finance von KPMG, die auf Daten des Marktforschungsinstitutes Dealogic beruht.

US-Markt bricht ein – Europäischer M&A-Markt steht besser da

Der US-amerikanische Markt erlebte im zweiten Halbjahr 2007 einen regelrechten Einbruch. Das Dealvolumen fiel um 55 Prozent auf 468 Mrd. USD, die Anzahl der Transaktionen ging um 19 Prozent auf 2.962 zurück. Der europäische Markt konnte sich demgegenüber besser behaupten: Im zweiten Halbjahr 2007 verringerte sich das Transaktionsvolumen in Europa um 26 Prozent auf 795 Mrd. USD und die Anzahl der Transaktionen um 6 Prozent auf 5.266. Auch der asiatisch-pazifische Raum konnte sich dem allgemeinen Trend nicht entziehen. Das Dealvolumen sank um 13 Prozent auf 319 Mrd. USD, die Anzahl der Transaktionen um 8 Prozent auf 5.849.

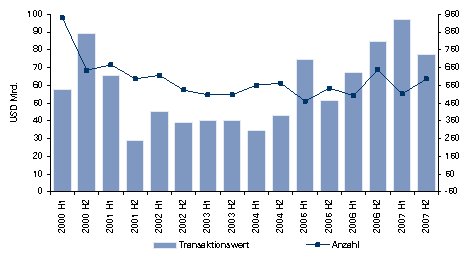

Deutschland jetzt Zielland Nummer 2 in Europa

Entgegen dem weltweiten Trend erhöhte sich auf dem deutschen Markt die Anzahl der Transaktionen im zweiten Halbjahr um 17 Prozent auf 586. Das angekündigte Transaktionsvolumen war dagegen auch für den deutschen Markt rückläufig und fiel um 20 Prozent auf 77 Mrd. USD. Mit 118 Transaktionen lag der Immobiliensektor vorn, gefolgt von 70 Transaktionen im Computer- und Elektronik-Sektor. Bei den Transaktionsvolumina konnten die Automobilindustrie sowie die Immobilienbranche mit jeweils 17 Mrd. USD die höchsten Werte verzeichnen. Deutschland verbesserte sich insgesamt im europäischen Vergleich der Zielländer für M&A-Aktivitäten von Platz 3 auf Platz 2 hinter Großbritannien.

Starker Anstieg im Bergbausektor – Megadeal Rio Tinto

Das größte Transaktionsvolumen wurde im zweiten Halbjahr 2007 mit einem Gesamtwert von rund 188 Mrd. USD (erstes Halbjahr 2007: 3 Mrd. USD) im Bergbausektor angekündigt. Dieser hohe Anstieg wird maßgeblich durch die angekündigte Übernahme von Rio Tinto plc beeinflusst (Transaktionsvolumen rund 152 Mrd. USD). Den stärksten Einbruch erlitten die Baubranche (-71 Prozent auf 21 Mrd. USD) und der Gesundheitssektor (-60 Prozent auf 17 Mrd. USD).

Auswirkungen der Subprime-Krise spürbar

Einer der wesentlichen Auslöser für den Rückgang des Transaktionsvolumens im zweiten Halbjahr 2007 ist die Krise am US-Hypothekenmarkt, da sich hierdurch insbesondere die Finanzierungskonditionen für LBOs verschlechterten. Betrug im ersten Halbjahr 2007 der DEBT/EBITDA-Multiple für Total Debt im Durchschnitt noch 5,9x und für Senior Debt 4,7x, so liegen diese Werte gegenwärtig bei 4,6x sowie 3,2x, wobei bestimmte Branchen wie beispielsweise Chemie noch deutlich geringere Werte aufweisen. Leif Zierz: "Es ist jedoch davon auszugehen, dass sich diese für die Private-Equity-Gesellschaften wichtigen Kennzahlen wieder auf 5x und 4x und somit auf dem Niveau von 2005 einpendeln werden. Wir erwarten durchaus, dass Unternehmen in Zukunft wieder Total Debt bis zum fünffachen des EBITDA’s zur Finanzierung des Kaufpreises aufnehmen können"

Fazit und Ausblick

Leif Zierz: "Das weltweite Geschäft mit Fusionen und Übernahmen wird sich im kommenden Jahr voraussichtlich noch stärker abkühlen. Insbesondere im Bereich der großen Transaktionen dürften sich die Turbulenzen an den Kreditmärkten bemerkbar machen. Bei Transaktionen mit einem Volumen von bis zu 500 Mio. EUR dürfte es hingegen nur zu einem geringen Rückgang kommen. Die weiche Landung ist hier das wahrscheinlichste Szenario. Insgesamt erwarten wir, dass sich der Mid-Market-Bereich auch 2008 positiv entwickeln wird."