Wird sich der Trend in Anbetracht steigender Anleiherenditen und Inflationserwartungen fortsetzen? Schon jetzt befürchten einige Marktteilnehmer steigende Finanzierungskosten. Erfahren Sie in der heutigen Ausgabe des Zinskommentars, warum kein Anlass zur Sorge oder Eile besteht.

Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor fällt seit Mitte März 2020 von - 0,161% auf aktuell - 0,544%. Bis Mitte 2021 erwarten wir einen Seitwärtsverlauf zwischen - 0,50% und - 0,60%. Dieser orientiert sich an der Einlagenfazilität der EZB.

Langfristiger Zins: Der 10jährige SWAP-Satz/3M steht derzeit bei 0,01%. Mit Sicht auf die nächsten 6-12 Monate rechnen wir mit steigenden Kapitalmarktzinsen. Ob es sich um eine echte Zinstrendwende handelt, oder nur um einen Zinsbuckel wie in 2011, beantworten wir Ihnen gerne in einem persönlichen Gespräch.

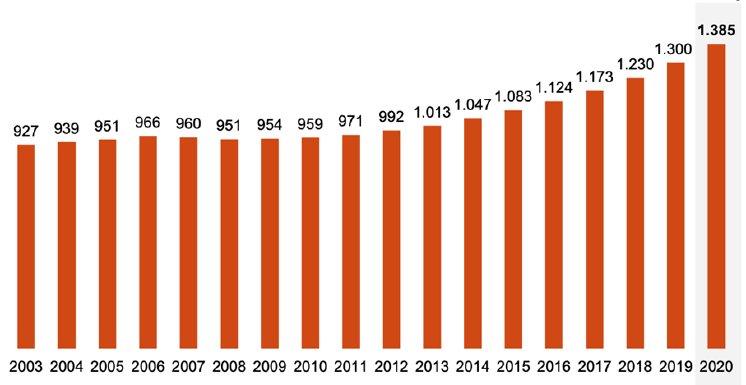

Baufinanzierungen auf Rekordniveau

Zunächst zu den Zahlen. Im letzten Jahr ist der Kreditbestand an Baufinanzierungen von 1,3 Billionen Euro in 2019 auf fast 1,4 Billionen angestiegen. Das entspricht einem Wachstum von knapp 6,6 Prozent. Der sichtbare Anstieg ist neben den niedrigen Zinsen auf eine verstärkte Nachfrage nach Immobilien zurückzuführen.

Dennoch scheint der auschlaggebendste Faktor die steigenden Immobilienpreise zu sein. Laut dem Statistischen Bundesamt (Destatis) stiegen Immobilienpreise um durchschnittlich 7,4 Prozent im Jahr 2020 und damit stärker als der Kreditbestand. Zudem stieg das Neugeschäft der Banken mit Baufinanzierungen um lediglich 3,8 Prozent (von 263 auf 273 Milliarden Euro) und damit weniger stark, als die Immobilienpreise. Dies spricht dafür, dass nicht mehr, sondern teurer gekauft bzw. finanziert wird. Insbesondere Banken profitieren von den steigenden Immobilienpreisen. Letztes Jahr betrugen die Zinserträge rund 14,7 Milliarden Euro. 2015 waren es lediglich 9,4 Milliarden Euro.

Das Geschäft boomt, doch bleibt das auch so?

Steigende Inflationserwartungen und anziehende Anleiherenditen bereiten einigen Marktteilnehmern Sorge, dass die Finanzierungskosten für Immobilien steigen werden und damit der Immobilienmarkt an Attraktivität verliert. Diese Sorge ist unberechtigt, da sowohl die Europäische Zentralbank (EZB), als auch die amerikanische Notenbank (Fed) bisher keine Zinsanpassungen anstreben, da davon ausgegangen wird, dass der derzeitige Inflationsanstieg auf einmalige Effekte (z.B. Wiederanpassung der Mehrwertsteuer) zurückzuführen ist und sich an der allgemeinen Preisdynamik nichts verändert hat. Auch wenn die Rendite auf zehnjährige Bundesanleihen leicht gestiegen ist, wird die derzeitige geldpolitische Ausrichtung der EZB kurzfristig keine signifikanten Sprünge zulassen. Das lässt Banken nur wenig Spielraum in der Anpassung von Finanzierungskosten. Zwar ist ein Anstieg einiger Basispunkte denkbar, jedoch nicht in der Höhe, dass ein voreiliger Kauf berechtigt wäre.

Gefällt Ihnen unser Zins-Kommentar und haben Sie Wünsche oder Anregungen? Dann schreiben Sie uns gerne direkt an neuwirth@neuwirth.de.

Wenn Sie weitere Informationen wünschen, freuen wir uns auf Ihren Anruf unter +49 (8151) 555 098 – 0 oder eine Nachricht an info@neuwirth.de.

Aktuelle Zinssätze:

Euribor-Rates

Swapsätze und Pfandbriefrenditen

10j. Staatsanleihen Euro versus 3-Monats-Euribor