Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor verharrt seit Dezember zwischen - 0,57% und - 0,53% und steht aktuell bei - 0,581%. Bis Mitte 2022 erwarten wir einen Seitwärtsverlauf zwischen - 0,50% und - 0,60%. Dieser orientiert sich an der Einlagenfazilität der EZB.

Langfristiger Zins: Der 10jährige SWAP-Satz/3M steht derzeit bei 0,08%. Die nächsten 6-12 Monate werden sich die Kapitalmarktzinsen zwischen - 0,3% und + 0,5% bewegen.

Kommt 2022 die große Zinswende?

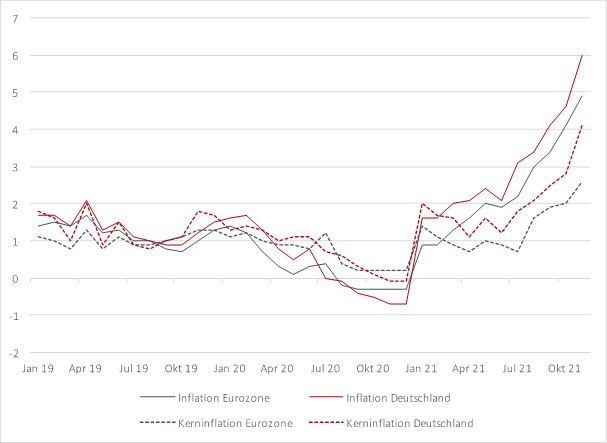

Wirft man einen Blick auf die Preisentwicklung der vergangenen Jahre wird schnell deutlich, dass 2021 als das Jahr der Inflation bezeichnet werden kann (Vgl. Abbildung 1). Von Januar bis November stieg die Inflation in der Eurozone von 0,9 Prozent auf 4,9 Prozent und in Deutschland von 1,6 Prozent auf 6,0 Prozent. Selbst die sonst eher starre Kerninflationsrate bewegt sich inzwischen über dem ausgesprochenen Inflationsziel von 2,0 Prozent. Die Frage, ob diese Entwicklung von Dauer sein wird, begleitete viele Ökonomen in diesem Jahr, einschließlich die der Europäischen Zentralbank (EZB). Diese hat immer wieder betont, dass der Preisdruck auf kurzfristige Effekte, wie etwa bestehende Lieferengpässe, zurückzuführen ist. Diese Hypothese hat sich jedoch bisher noch nicht bewahrheitet, was dazu geführt hat, dass die EZB ihre Inflationsprognose immer wieder anpassen musste. Erwartete die EZB im März noch eine durchschnittliche Inflation von 1,5 Prozent für das Jahr 2021 liegt diese Schätzung inzwischen bei 2,6 Prozent. Für das Jahr 2022 passte die EZB ihre Prognose von 1,2 auf 3,2 Prozent an.

Lange ließ der Preisdruck die EZB unbeeindruckt. Dies hat sich jedoch angesichts der weiter steigenden Preise geändert. Mitte Dezember hat die Notenbank angekündigt für das im Zuge der Pandemie verabschiedete Notfallanleihekaufprogramm (PEPP) ab März 2022 keine Nettozukäufe mehr zu tätigen. Das Programm wird bis mindestens Ende 2024 fortgeführt. Darüber hinaus wird das reguläre Anleihekaufprogramm (APP) bis Ende nächsten Jahres von heute 60 Milliarden auf 20 Milliarden zurückgeschraubt. Bis auf das Zurückfahren der Anleihekaufprogramme bleibt jedoch alles wie gehabt und die Zinsen bleiben unverändert bei 0,0 Prozent.

Die amerikanische Notenbank (Fed) kam der EZB einen Monat zuvor und senkte ihr Anleihekaufprogramm um 15 Milliarden US-Dollar im November und um weitere 30 Milliarden Euro im Dezember. Zwar beläuft sich das gesamte Programm immer noch auf insgesamt 60 Milliarden US-Dollar, dennoch beabsichtigt die Fed auch in den kommenden Monaten die Anleihekäufe sukzessive zurückzufahren. Damit könnte schon in der zweiten Sitzung Mitte März nächsten Jahres das Ende des Programmes eingeläutet werden. Danach könnte die Fed schrittweise von einer ultralockeren auf eine lockere Geldpolitik umschwenken. Eine Zinswende bzw. eine restriktive Geldpolitik ist bei weitem nicht in Sicht.

Die EZB hat die Lage unterschätzt, ist aber dennoch weiterhin vorsichtig und will unter keinen Umständen die wirtschaftliche Erholung gefährden. Druck spürt die EZB inzwischen nicht nur von der Inflationsentwicklung selber, sondern auch von anderen Marktteilnehmern, die verstärkt eine geldpolitische Straffung fordern. Sollte der Preisdruck weiter steigen, könnte die EZB ihre Anleihekäufe schneller zurückfahren, als gedacht, ohne jedoch die Zinswende einzuläuten.