Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor verharrt zwischen - 0,576% und - 0,530% und steht aktuell bei - 0,548%. Bis Mitte 2022 erwarten wir einen Seitwärtsverlauf zwischen - 0,50% und - 0,60%. Dieser orientiert sich an der Einlagenfazilität der EZB. Hier könnte im zweiten Halbjahr von aktuell - 0,50% ein Schritt Richtung -0,25% erfolgen.

Langfristiger Zins: Der 10jährige SWAP-Satz/6M steht derzeit bei 0,697%. Die nächsten 6 Monate erwarten wir einen leichten Zinsanstieg bis ca. 1,00%. In der zweiten Jahreshälfte wird sich der Langfristzins weiter Richtung 0,50% oder darunter bewegen.

Zinswende in den USA?

Die Fed hatte bereits Ende letzten Jahres unter der Führung von Jerome Powell damit angefangen das Anleihekaufprogramm schrittweise zurückzufahren. Bis zuletzt belief sich dieses noch auf insgesamt 30 Milliarden US-Dollar pro Monat. Das hat nun ein Ende, da ab Anfang März keine zusätzlichen Titel mehr gekauft werden. Dennoch werden auslaufende Titel durch neue Titel ersetzt, sodass die Bilanz der Fed zwar nicht mehr steigt, aber stabil bleibt. An der Zinsschraube drehte die Fed noch nicht, deutet aber an den Zinskorridor schon „bald“ anzuheben.

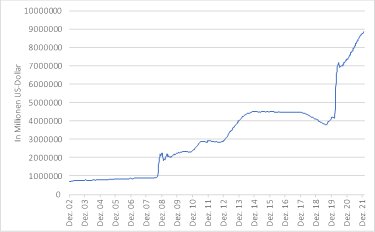

Seit der Einführung des Anleihekaufprogrammes Anfang 2020 ist die Bilanz der Fed von rund 4 Billionen US-Dollar auf fast 9 Billionen US-Dollar angestiegen. Das ist in etwa vier Mal so hoch wie nach der Finanzkrise 2008 (Vgl. Abbildung 1). Ein signifikanter Teil des Geldes floss in amerikanische Staatsanleihen, um riesige Investitions- und Hilfsprogramme der Regierung zu finanzieren. Die Schulden des amerikanischen Staates stiegen während der Pandemie um rund 5 Billionen US-Dollar und belaufen sich inzwischen auf mehr als 28 Billionen US-Dollar. Das entspricht einer Schuldenquote von ca. 122 Prozent.

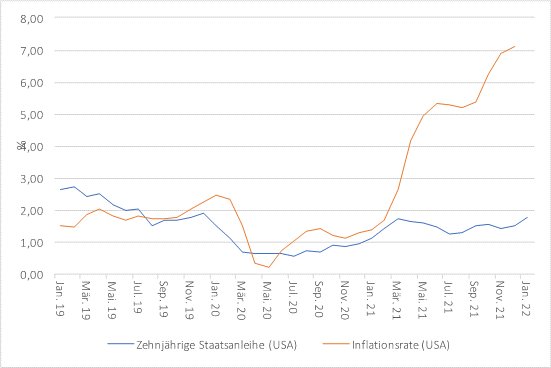

Die Entscheidung der Fed wird gestützt durch einen stabilen Arbeitsmarkt, sowie der Tatsache, dass sich von der Krise stark betroffene Sektoren weiter erholen konnten. Der entscheidendste Faktor wird aber die Inflationsrate von zuletzt 7,1 Prozent darstellen. Ein historischer Wert, da die Preise seit 40 Jahren nicht mehr so stark gestiegen sind. Dennoch betont die Fed, dass ein der Teil des Preisanstieges auf immer noch bestehende Angebotsengpässe zurückzuführen ist, die nur schwer von der Notenbank beeinflusst werden können.

Das Tapering der Fed ist auch ein Grund dafür, warum der amerikanische Aktienmarkt in den letzten Wochen eine starke Kurskorrektur hinnehmen musste, denn bei einem höheren Realzins (Zins – Inflation) fließt Geld in risikoärmere Anlagen wie z.B. Anleihen. In den letzten Monaten ist der Realzins weit ins Negative gerutscht (Vgl. Abbildung 2). Dies könnte sich jedoch ändern, sollte die Inflation abnehmen und/oder der Zins steigen. Im Januar stieg bereits die Rendite für zehnjährige Staatsanleihen um mehr als 20 Basispunkte. Zudem könnte die Inflation im Zuge der geldpolitischen Straffung sichtbar fallen.

Wie sehen die nächsten Schritte der Fed aus? Für dieses Jahr erwartet der Markt (US-Futures) bereits 6 Zinserhöhungen. Darüber hinaus hat die Fed die Möglichkeit auslaufende Titel nicht mehr durch neue Titel zu ersetzen und/oder Titel zu verkaufen, um die Bilanz zu verkleinern. Dadurch würde dem Finanzsystem weiter Liquidität entzogen werden und der Inflationsdruck sinken. All dies ist abhängig davon, wann sich die Rahmenbedingungen verändern. Es ist durchaus möglich, dass die Inflation stärker fällt, als gedacht und damit die Geschwindigkeit des „Quantitative Tightning“ verringert wird.

Eines sollte klar sein: Die Fed schaltet von einer ultralockeren Geldpolitik auf eine lockere Geldpolitik um. Von einer echten Zinstrendwende sind wir weit entfernt.