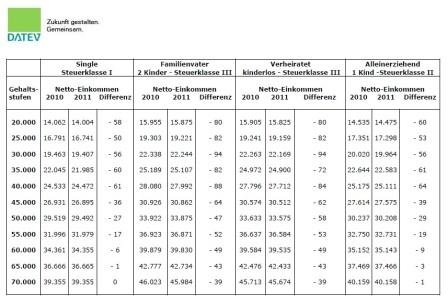

Inwiefern diese Änderungen das Einkommen beeinträchtigen, hat die DATEV eG für verschiedene Gehaltsstufen in den Konstellationen Single (Steuerklasse I), verheiratet (Steuerklasse III), verheiratet mit zwei Kindern (Steuerklasse III) und allein erziehend mit einem Kind (Steuerklasse II) berechnet. Tröstlich ist, dass sich die Mehrbelastung insgesamt aber in Grenzen hält, da im Gegenzug die Steuerbelastung leicht sinkt. Der Grund dafür ist die Abzugsmöglichkeit der Rentenversicherungsbeiträge im Rahmen der Vorsorgepauschale.

Aufs Jahr gerechnet ergeben sich in den Beispielen je nach Einkommensklasse maximal 94 Euro an zusätzlichen Abzügen, so dass die monatliche Differenz in jedem Fall im einstelligen Bereich bleibt. Am stärksten betroffen sind Verheiratete mit der Steuerklasse III (egal, ob mit oder ohne Nachwuchs) und einem Jahresgehalt von 30.000 Euro.

Die Tabelle "Veränderung der Jahres-Nettoeinkommen" mit den Berechnungen der Brutto-Netto-Differenz der Jahresgehälter von 20.000 bis 70.000 Euro, zeigt die Kürzungen nach der Anhebung des Beitragssatzes in der Krankenversicherung auf 15,5 Prozent und der Arbeitslosenversicherung auf 3 Prozent. Die Werte wurden für das Bundesland Bayern und ohne Kirchensteuer ermittelt, um die Vergleichbarkeit zu sichern. Der Arbeitnehmer ist in der gesetzlichen Krankenversicherung. Die Beträge sind in € und auf volle Beträge gerundet.

Für Rückfragen stehen wir Ihnen jederzeit gerne zur Verfügung.