Markt-Monitoring und Ausblick

Kurzfristiger Zins: Der 3-Monats-Euribor verharrt seit Dezember zwischen - 0,57% und - 0,53% und steht aktuell bei - 0,529%. Bis Mitte 2021 erwarten wir einen Seitwärtsverlauf zwischen - 0,50% und - 0,60%. Dieser orientiert sich an der Einlagenfazilität der EZB.

Langfristiger Zins: Der 10jährige SWAP-Satz/3M steht derzeit bei 0,07%. Mit Sicht auf die nächsten 6-12 Monate rechnen wir mit steigenden Kapitalmarktzinsen. Ob es sich um eine echte Zinstrendwende handelt, oder nur um einen Zinsbuckel wie in 2011, beantworten wir Ihnen gerne in einem persönlichen Gespräch.

Achtung Inflation!

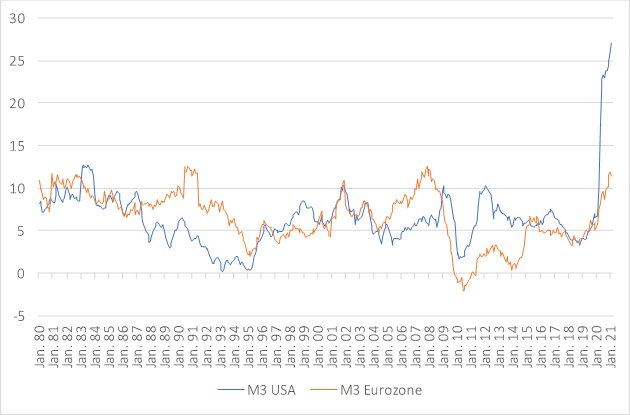

Die Verbraucherpreise könnten zukünftig vor allem aufgrund des starken Anstieges der Geldmenge und der Erzeugerpreise (z.B. Öl oder Strom) weiter anziehen. Betrachten wir zunächst die Geldmenge. Preise ergeben sich in einer freien Marktwirtschaft aus dem Verhältnis von Gütern zu Geldmenge. Steigt also die Geldmenge stärker als die Gesamtmenge an Gütern, steigen damit auch die Preise. Die Geldmenge in den USA ist seit Beginn der Coronakrise um mehr als 20 Prozent angestiegen (Vgl. Abbildung 1). Noch nie verzeichnete die amerikanische Volkswirtschaft einen derartigen Anstieg. Es gibt de facto keinen Präzedenzfall für die derzeitige Entwicklung. In der Eurozone ist der Anstieg der Geldmenge nicht so extrem und kann mit dem Niveau vor der Finanzkrise 2008 verglichen werden (Vgl. Abbildung 1).

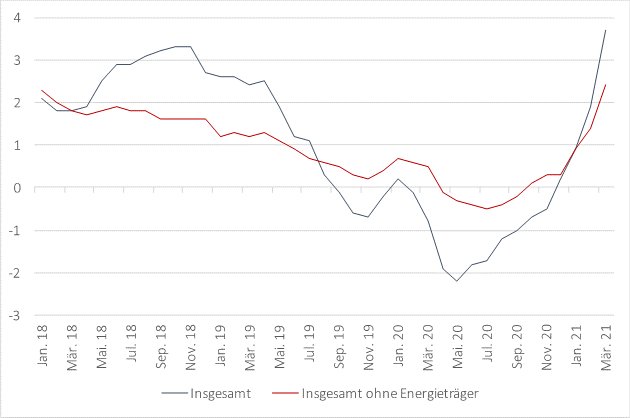

Darüber hinaus ist es derzeit sehr teuer für Unternehmen zu produzieren, was sich mittelfristig in den Verbraucherpreisen widerspiegeln könnte. Auch die Erzeugerpreise gewerblicher Produkte stiegen laut dem Statistischen Bundesamt (Destatis) im März 2021 um 3,7 Prozent (Vgl. Abbildung 2). Dies entspricht dem höchsten Anstieg gegenüber dem Vorjahresmonat seit November 2011 (4,6 Prozent). Als Hauptursache wird die Preisentwicklung bei Energie und bei den Vorleistungsgütern ausgemacht. So waren die Energiepreise im Durchschnitt 8 Prozent höher als im Vorjahresmonat. Bei den Vorleistungsgütern erlebten vor allem Sekundärrohstoffe, Metalle und Holz außergewöhnlich starke Preisanstiege. Doch worauf ist dies zurückzuführen? Auch wenn die Gründe vielschichtig sein mögen, ist eine Erklärung, dass viele Unternehmen in den Anfängen der Coronakrise weniger bestellt haben und die Produzenten nicht mehr mit der angezogenen Nachfrage hinterherkommen. Die Wirtschaft beginnt sich wieder langsam zu erholen, was mit einer verstärkten Nachfrage und steigenden Konsumausgaben einhergeht.

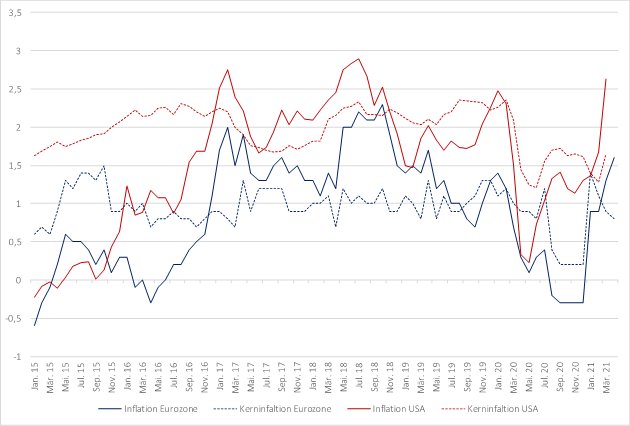

Die Kombination aus einer stark gestiegenen Geldmenge und verteuerten Erzeugerpreisen könnte die Inflation in den nächsten Monaten weiter steigen lassen oder zumindest stabilisieren. In den USA stiegen die Preise im März 2021 um 2,6 Prozent und übertreffen damit bereits das Vorkrisenniveau (Vgl. Abbildung 3) Ähnlich verläuft die Preisentwicklung in der Eurozone, hier stieg die Inflation im April 1,6 Prozent. Die für die Notenbanken entscheidende Kerninflation hingegen konnte sich noch nicht nachhaltig an das Inflationsziel von nahe 2 Prozent nähern.

Die gestiegenen Inflationserwartungen lassen sich bereits an den Kapitalmarktzinsen ablesen. So stieg die Rendite für zehnjährige US-Staatsanleihen in den letzten 9 Monaten um über 100 Basispunkte, trotz Anleihenkäufe von $ 120 Milliarden pro Monat. Der Anstieg zehnjähriger Bundesanleihen um zirka 40 Basispunkte verhielt sich noch moderat. Ein weiterer Anstieg in den USA, als auch ein Anstieg in Euroland, um 100 bis 200 Basispunkte ist durch aus realistisch.

Doch sehen wir eine ähnliche Entwicklung bei den Leitzinsen? Bisher scheint dies unwahrscheinlich, da sowohl die Europäische Zentralbank (EZB) als auch die amerikanische Notenbank (Fed) angedeutet haben, ohne gegenzusteuern, höhere Inflationserwartungen von bis zu 4,0% zuzulassen, um nicht die wirtschaftliche Erholung zu gefährden. Zur Freude der Regierungen werden somit Staatsschulden erodiert bzw. weg inflationiert.

Dieses gefährliche Experiment kann zu längerfristig höheren Inflationsraten führen als erwünscht.

Für Finanzierer erscheint es jetzt wichtiger denn je, eine adäquate und der Zinssituation angepasste Zins-Strategie, zu entwickeln.

Mit einer einzigartigen Systematik können wir Sie unterstützen, eine flexible und dabei sichere Zins-Strategie zu realisieren um damit auch zukünftig vom niedrigen Zinsniveau zu profitieren. Sprechen Sie uns einfach an!