Bear- oder Bull Steepener?

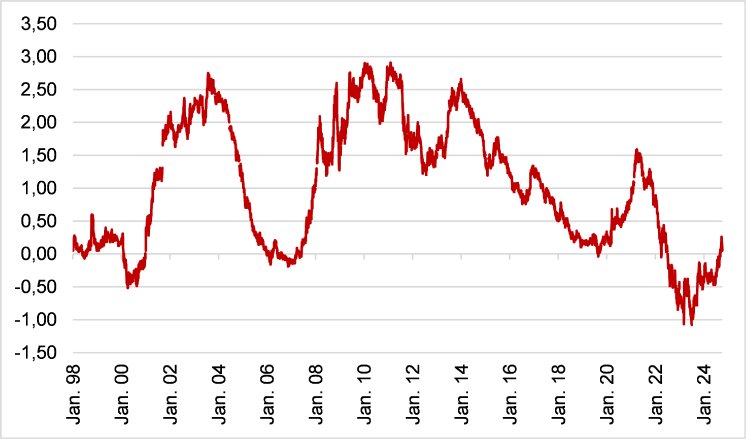

Ein im Rahmen des Zinskommentars schon öfters thematisierte Rezessionsindikator ist die Entwicklung der sog. Zinsstrukturkurve. Diese beschreibt den Verlauf der Zinsen auf Staatsanleihen über verschiedene Laufzeiten. In der Regel steigt der Zins mit der Laufzeit, da Geldgeber länger auf die Rückzahlung waren müssen. Es kann aber auch vorkommen, dass die kurzfristigen Zinsen die langfristigen Zinsen übersteigen. Dann spricht man von einer inventierten Zinsstrukturkurve. Auf eine solche Entwicklung ist in der Vergangenheit nahezu immer eine Rezession eingetreten (Vgl. Abbildung 1). Insbesondere dann, wenn sich die Zinsstrukturkurve von einem invertierten in einen normalen Zustand zurückentwickelt. Die Zinsstrukturkurve wird also steiler bzw. die Differenz aus kurz- und langfristigen Zinsen wird wieder größer (Vgl. Abbildung 1).

Die Gründe einer steileren Zinsstrukturkurve sind vielseitig. In der Fachwelt unterscheidet man zwischen einem „Bear Steepener“ und einem „Bull Steepener“. Im Falle eines Bear Steepener sinken die kurzfristigen Zinsen schneller als die langfristigen Zinsen. Wie der Name schon vermuten lässt, ist der Bear Steepener Vorbote einer Rezession. Das hat unter anderem damit zu tun, dass Zinssenkungen erwarten werden, die dazu oft von einer schwächelnden Inflation und Wirtschaft begleitet werden. Das senkt die kurzfristigen Inflationserwartungen und damit den Zins, der von Kreditgebern verlangt werden kann. Genau diese Entwicklung ließ sich die letzten 12 Monate in den USA beobachten (Vgl. Abbildung 1). Im Falle eines Bull Steepeners hingegen steigen die langfristigen Zinsen, während die kurzfristigen Zinsen konstant bleiben oder etwas fallen. Hierbei handelt es sich um eine Wirtschaft, bei der ein hohes Wirtschaftswachstum mit anziehender Inflation erwartet wird. Das lässt die Zinsen am oberen Ende ansteigen. Letzte Woche schwenkte der Markt auf einen Bull Steepener, da die Einkaufsmanager-Indizes und die Arbeitsmarktberichte kurzfristig sehr positiv gemeldet wurden. Böse Zungen behaupten, dass diese Zahlen geschönt wurden, da es die letzten Arbeitsmarktzahlen vor den Wahlen sind.

Die große Frage stellt sich nun: Wie lange bleibt der neue Trend des Bull Steepeners bestehen, und ab wann kehren Rezessionssignale zurück?

Gefällt Ihnen unser Zins-Kommentar und haben Sie Wünsche oder Anregungen? Dann schreiben Sie uns gerne direkt an neuwirth@neuwirth.de.

Wenn Sie weitere Informationen wünschen, freuen wir uns auf Ihren Anruf unter +49 (8151) 555 098 – 0 oder eine Nachricht an info@neuwirth.de..

Wichtiger Hinweis: Alle im Zinskommentar dargelegten Überlegungen oder Ideen stellen keine Zinsprognosen oder mögliche Zinswenden dar. Valide und belastbare Aussagen zu Zinsentwicklungen mit klaren Handlungsempfehlungen für das persönliche Investment können nur auf Basis eines individuellen Beratungsmandates und des Neuwirth Zinsindikators getroffen werden.

Aktuelle Zinssätze:

Euribor-Rates

Swapsätze

10j. Staatsanleihen Euro versus 3-Monats-Euribor