SVB ohne fristenkongruente Refinanzierung!

Zunächst zu der Frage, wer oder was die SVB eigentlich ist, beziehungsweise war. Die SVB war eine in Kalifornien ansässige Geschäftsbank, die Anfang der 80er Jahre gegründet wurde mit dem Ziel die Bedürfnisse von Startups zu befriedigen. Die SVB hat unter anderem das sogenannte „Venture Debt“ geprägt. Hierbei erhalten Startups Kredite, die durch Unternehmensanteile abgesichert sind. Die enge Verwurzelung der Bank mit der Startupszene veranlasste die Bank sich den selbsternannten Titel „Partner of the Innovation Economy“ zu verleihen.

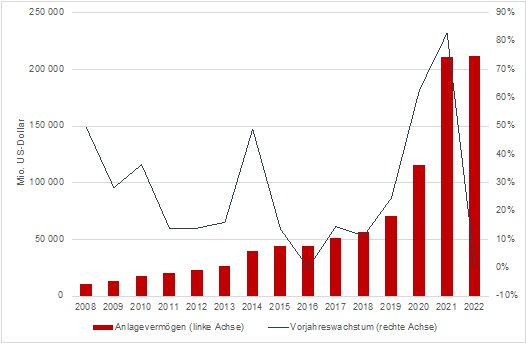

Doch was genau löste den Kollaps der ehemals 16. größten Bank in Amerika aus? Tatsächlich hängt dies mit der Covid-19-Pandemie zusammen, zumindest indirekt. Denn von 2020 bis 2021 erlebte die Bank einen rapiden Anstieg von Kundeneinlagen. Die Kernzielgruppe bestehend aus Startups und deren Investoren erlebten Rekordinvestitionen. Allein im Jahr 2021 wurden weltweit über 600 Milliarden US-Dollar in Startups investiert, was einem Anstieg von fast 300 Milliarden US-Dollar gegenüber dem Vorjahr entspricht. Aufgrund der Marktposition und Reputation der SVB landete ein signifikanter Teil dieses Geldes auf Konten der amerikanischen Bank. Die Einlagen müssen jedoch investiert werden, was über die klassische Kreditvergabe geschehen kann, aber nicht muss. Insbesondere dann, wenn die Kunden einer der risikoreichsten Anlageklassen darstellen. Die SVB kaufte deshalb im großen Stil langfristige amerikanische Staatsanleihen, was sich unter anderem an dem starken Anstieg der Vermögenswerte der SVB ablesen lässt (Vgl. Abbildung 1). Allein zwischen 2020 und 2021 verdoppelten sich die Vermögenswerte auf über 200 Milliarden US-Dollar. Dies stellt an sich noch kein Problem dar.

Die Schwierigkeiten der SVB begannen, als eine beträchtliche Anzahl von Kunden damit begann Geld abzuziehen, um das operative Geschäft in einem sich verschlechterten Finanzierungsumfeld am Leben zu halten. Die Startupszene erlebt nach dem Rekordjahr von 2021 einen starken Dämpfer und musste wesentlich kostensensitiver operieren. Um die Auszahlungen zu finanzieren, sah sich die SVB gezwungen Staatsanleihen zu verkaufen. Diese hatten jedoch im Zuge der Leitzinserhöhungen der amerikanischen Notenbank (Fed) stark an Wert verloren. Am 8. März verkündete die SVB, dass Anleihen im Wert von 21 Milliarden US-Dollar zu einem Verlust von 1,8 Milliarden Euro verkauft wurden, um die Bilanz zu stärken. Die Tatsache, dass die SVB gezwungen war derartige Verluste hinzunehmen, verunsicherte viele Kunden und löste einen sogenannten „Bankrun“ aus, da ein Großteil der Einlagen unbesichert war. Allein am 9. März wurden Einlagen im Wert von 42 Milliarden US-Dollar abgehoben. Einen Tag später musste die FDIC eingreifen und übernahm die gescheiterte Vorzeigebank. Der Fall der SVB zeigt deutlich auf, dass nicht fristenkongruent abgesichert wurde. Doch bleibt die SVB ein Einzelfall?

Davon ist zunächst nicht auszugehen, was zumindest die großen Geschäftsbanken wie etwa J.P. Morgan oder Citi betrifft. Größere Banken stehen unter einer wesentlich strengeren Aufsicht und haben striktere Auflagen, was etwa die Eigenkapitalquote betrifft. Zudem sind sie wesentlich weniger dem Risiko eines Bankruns ausgesetzt, da ein größerer Teil der Kundeneinlagen unter der staatlich abgesicherten Schwelle von 250.000 US-Dollar liegt. Über 40 Prozent der Kundeneinlagen der amerikanischen Großbank Wells Fargo liegen unter dem Grenzwert, wohingegen es lediglich fast 3 Prozent bei der SVB sind. Obwohl ein Großteil der SVB-Einlagen nicht abgesichert ist, verkündete die DFIC, dass alle Gelder zu gegebenem Zeitpunkt vorumfänglich ausgezahlt werden. Damit muss sich also kein SVB-Kunde vor einem praktischen Totalverlust fürchten. Was aber noch wichtiger ist, ist die Wirkungskraft eines derartigen Vorgehens, denn das Kundenvertrauen ist das, was das Bankensystem am Leben hält. Ein breitgefasster Bankrun könnte das gesamte Finanzsystem zum Einsturz bringen. Auch wenn man erhöhte Abhebungen bei anderen Banken beobachten konnte, gibt es wenige Anzeichen einer breitgefassten Ansteckungswelle.

Wird diese Frühindikator-Dynamik Auswirkungen im Risikokapitalbereich bringen?

Wichtiger Hinweis: Alle im Zinskommentar dargelegten Überlegungen oder Ideen stellen keine Zinsprognosen oder mögliche Zinswenden dar. Valide und belastbare Aussagen zu Zinsentwicklungen mit klaren Handlungsempfehlungen für das persönliche Investment können nur auf Basis eines individuellen Beratungsmandates und des Neuwirth Zinsindikators getroffen werden.